Ventajas Fiscales para los Colaboradores

¿Sabes que puedes recuperar hasta el 100% de tu aportación?

Las deducciones fiscales que obtendrán las personas físicas y jurídicas que colaboren en la campaña con sus donaciones, dependerán de la tipología de la colaboración (donación particular o colaboración empresarial) y de la cantidad de la aportación realizada.

- Personas físicas. La desgravación en el caso de una persona física, dependerá de la aportación realizada (art. 19, de la Ley 40/2022, de 23 de diciembre régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo, modificada por el RDL 6-2023 por el que se aprueban medidas urgentes para la ejecución del Plan de Recuperación, Transformación y Resiliencia en materia de servicio público de justicia, función pública, régimen local y mecenazgo y 4.Uno.s, Ley 13/1997, de 23 de diciembre, por la que se regula el tramo autonómico del Impuesto sobre la Renta de las Personas Físicas y restantes tributos cedidos, de la Comunitat Valenciana).

Imagen explicativa en la que se indica:

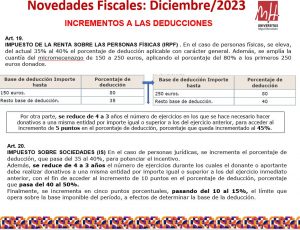

- La deducción del tramo estatal del 80% de los donativos a la Universidad hasta un máximo de 250 €. La deducción del 40% del importe de tu donativo que exceda los primeros 250 € y el 45% si es el tercer año que colaboras, con una cantidad igual o superior, en vez del 40% por el exceso sobre los 250 €.

- Podrán deducir de la cuota íntegra del Impuesto sobre la Renta de las Personas Físicas el 80%de los primeros 250€ que sean objeto de la donación.

- El 40%por el resto, a partir de 250€.

Las personas físicas que hayan efectuado donativos a la misma entidad en los dos últimos períodos impositivos por importe igual o superior en cada uno de ellos respecto al ejercicio anterior, podrán aplicar una deducción del 45% por el exceso sobre los 250 euros de base de deducción, en lugar del 40% aplicable con carácter general.

- La deducción del tramo autonómico del 25 % de las cuantías en que se valoren las donaciones o los préstamos de uso o comodato efectuadas a proyectos o actividades culturales, científicas o deportivas no profesionales declarados o considerados de interés social.

No obstante, en el caso de que el contribuyente se aplique la deducción por donativos realizados a entidades incluidas en el ámbito de la Ley 49/2002, prevista en el artículo 68.3.a) de la Ley IRPF, los primeros 250 euros del valor de la donación disfrutarán de una deducción del 20%.

Será de aplicación la Ley 40/2022, «La Ley de Presupuestos Generales del Estado podrá establecer una relación de actividades prioritarias de mecenazgo en el ámbito de los fines de interés general citados en el número 1.º del artículo 3 de esta Ley, así como las entidades beneficiarias, de acuerdo con su artículo 16. En relación con dichas actividades y entidades, la Ley de Presupuestos Generales del Estado podrá elevar en cinco puntos porcentuales, como máximo, los porcentajes y límites de las deducciones establecidas en los artículos 19, 20 y 21 de esta Ley»

Para su cálculo, hay que tener en cuenta que la base de la deducción, es decir, la cantidad a la que se aplica el porcentaje, no podrá exceder del 15% de la base liquidable del contribuyente.

¿EN QUÉ SE TRADUCEN ESTAS DEDUCCIONES A EFECTOS PRÁCTICOS?

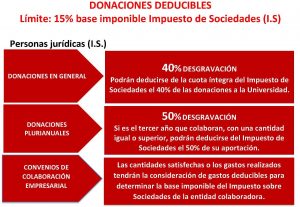

2. Personas Jurídicas. La desgravación en el caso de una persona jurídica, se realizará a través del Impuesto de Sociedades. (Art. 20 de la Ley 49/2002, de 23 de diciembre régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo, modificada por el RDL 6-2023 por el que se aprueban medidas urgentes para la ejecución del Plan de Recuperación, Transformación y Resiliencia en materia de servicio público de justicia, función pública, régimen local y mecenazgo

2. Personas Jurídicas. La desgravación en el caso de una persona jurídica, se realizará a través del Impuesto de Sociedades. (Art. 20 de la Ley 49/2002, de 23 de diciembre régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo, modificada por el RDL 6-2023 por el que se aprueban medidas urgentes para la ejecución del Plan de Recuperación, Transformación y Resiliencia en materia de servicio público de justicia, función pública, régimen local y mecenazgo

¿EN QUÉ SE TRADUCEN ESTAS DEDUCCIONES A EFECTOS PRÁCTICOS?

3. Convenios de colaboración empresarial: La desgravación, se realizará a través del Impuesto de Sociedades. (Art. 25 de la Ley 49/2002, de 23 de diciembre régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo, modificada por el RDL 6-2023 por el que se aprueban medidas urgentes para la ejecución del Plan de Recuperación, Transformación y Resiliencia en materia de servicio público de justicia, función pública, régimen local y mecenazgo

4. Los incentivos fiscales al mecenazgo tras el RD-ley 6/2023, de 19 de diciembre: El libro cuarto del Real Decreto-ley 6/2023, de 19 de diciembre, que entró en vigor el 1 de enero de 2024, modifica la Ley 49/2002, de 23 de diciembre, y mejora los incentivos fiscales al mecenazgo, tanto si se efectúa por personas físicas, como por personas jurídicas. Hacemos una recopilación de qué ha cambiado:

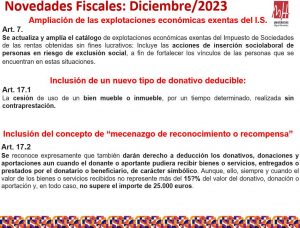

- La ampliación de las explotaciones económicas exentas del Impuesto de Sociedades del artículo 7 y la inclusión de un nuevo tipo de donativo deducible:

- El incremento de la deducción en el Impuesto sobre la renta de las personas físicas (IRPF) y la deducción en el Impuesto sobre Sociedades (IS)

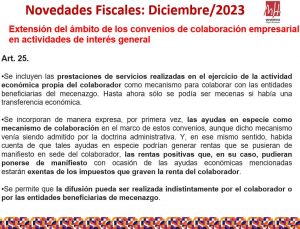

- La extensión del ámbito de los convenios de colaboración empresarial en actividades de interés general